【热点洞察】

核心提示

■截至今年9月,大病保险已覆盖全国10.5亿城乡居民。

■针对一些不合理的医疗费用、过度医疗、过度检查等问题,要加快通过信息化手段实现保险公司信息系统与政府基本医保信息系统、医院信息系统的对接,改革支付方式。

■要强化基本医保、大病保险、医疗救助、疾病应急救助、商业健康保险及慈善救助等制度间的互补联动,明确分工,更好地避免“因病致贫”和“因病返贫”。

日前,保监会副主席黄洪透露,我国的大病保险制度已经实现了城乡全覆盖,为全国10.5亿城乡居民提供医保保障,一定程度上解除了贫困人口的后顾之忧。然而,由于起步时间短、缺乏经验积累等原因,大病医保还存在着统筹层次偏低、信息共享不畅、混淆于商业健康保险、部分地区缺失封顶线等问题。

医改是一个全球性课题,全世界都没有一个统一的、公认的标准和规范。建立大病保险制度也被业界视为是用“中国式”智慧解决医改这个世界性难题的重大理论和实践创新。

1、大病医保怎么回事

【源起】时间回溯到2009年,广东省湛江市。当地城乡居民基本医疗保险基金来源分为政府财政补贴和个人缴费,报销限额为1.5万元。湛江市政府决定从个人缴费中拿出15%,投保中国人保健康湛江中心支公司城乡居民大额补充医疗保险,将城乡居民个人最高报销限额从1.5万元分别提高到5万元和8万元,当时参保人数约为563万人。

当时没有人想到,这个日后被称为“湛江模式”的医保创新举动竟然搅动了整个医疗界,为商业保险公司进入社保领域提供了样板,成为日后覆盖全国的城乡大病医保的雏形。

通俗地说,大病保险是指政府从基本医保基金拿出一部分资金,为参加基本医保的城乡居民购买大病医保。其本质是基本医保的延伸和拓展,也是一项重要的惠民工程。

大病保险的运行模式是采取政府主导、市场化运作。从湛江起步,2012年在全国开展大病保险试点,到2015年全国城乡全面实施大病保险制度。据黄洪介绍,今年9月,大病保险已经覆盖全国城乡,为全国10.5亿城乡居民提供了大病保险保障。全国有16家保险公司在31个省(区、市)承办大病保险业务,覆盖人群9.2亿,占大病保险覆盖人群的87.6%。

相比全国13.7亿总人口,3.2亿没有参加大病保险的人群主要集中在三类,包括公务员和事业单位人员、军人及企业职工。

从诞生之日起,大病医保就是为了集中一部分资金专门为那些被大病所困的投保者提供保障,为“因病致贫”的贫困群体解除后顾之忧。数据显示,2015年,保险公司承办大病保险的保费收入及受托的管理基金共258.64亿元,赔付支出246.85亿元,赔付比例达到95%左右。2016年1-9月,大病保险保费收入及受托的管理基金为271.68亿元,目前已经赔付超过80亿元,在赔付较为集中的第四季度,大量的赔付工作将紧张进行。

“可以看出,大病保险实现了‘政府不多拿一分钱,老百姓不多掏一分钱,保障程度大幅度提高’的目的。”黄洪说,大病保险制度不从政府预算额外支出,而是从现有的基本医保基金里划拨出一小部分,为全体参保城乡居民提供大病保障。同时,老百姓无需另外缴纳保费,医疗保障水平就可以得到大幅度提升。

2、大病医保怎么样

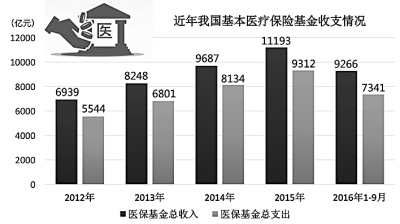

【数据】数据显示,居民的医疗保障水平大幅提高。今年1-9月,大病保险患者实际报销比例在基本医保的基础上提高了13.85%。

从2015年7月全面实施以来,大病保险已经成为中国特色医疗保险体系的重要组成部分,取得了积极的成效。

数据显示,2015年,保险公司承保的大病保险人均保费28元,人均报销额7138元,个案最高赔付达到111.6万元。一定程度上缓解了城乡居民“因病致贫”“因病返贫”的问题。

与此同时,大病保险也减少了医疗费用支出。保险公司成为医保基金的“好管家”。通过加强对医疗服务行为的管控,2015年,保险公司承办大病保险项目审核,发现问题案件43.67万件,拒付不当医疗费用22.67亿元,一定程度上规范了医疗行为,缓解了医疗费用快速上涨的势头,有效地维护了基本医保基金的安全。

大病保险还改善了人们的大病就医体验。2016年保险公司承办的大病保险项目中,有414个项目实现了“一站式”结算服务,80个项目实现了异地结算,大病患者享受到了快捷、便利的结算服务。仅2015年保险公司承办大病保险项目中有86.37万人转外就医,异地结算金额达到了73.1亿元。一些地方的大病保险患者还享受到了远程诊疗、家庭医生等额外的增值服务。

3、大病医保怎么啦

【现状】生病了原本不需要住院,但是因为各种因素,或者托某种关系,病人去医院住院——这种“小病大养”“挂床”的现象在现实生活中屡见不鲜,不仅占用了大量医疗资源,而且还产生较高的医疗费用。而这种情况如今在大病保险中也普遍存在。

“从目前全国大病保险实施情况来看,多数地方的大病保险都是对住院医疗费用的二次报销。住院人群不是100%都是大病人群,但是目前多数地方都将住院产生的医疗费等同于大病进行报销。”在黄洪看来,目前各地对大病保险的定位存在认识误区。大病保险的最初定义是对参保人因大病形成的大额医疗费用进行报销,而住院医疗费用报销是一种普惠型的设计。将普惠型住院费用设计应用在大病医保中,就会推高医疗费用,对高额医疗费用形成负面的激励。

统计显示,目前商业保险机构承办的大病保险项目一共605个,其中省级统筹(即以全省城乡居民作为一个保险标的,由政府为全省居民购买大病保险的项目)的只有13个,占2.1%;地市级统筹的项目324个;县区级统筹的项目268个。“大病保险本质是保险,保险经营核算的基本原理是大数法则,即人群越多,分散风险的能力就越强。而统筹层级过低无疑会制约大病保险的发展。”黄洪表示。

“当前大病保险制度与基本医保、医疗救助等制度尚未实现‘一站式’结算。未来需要由同一部门管辖,建立统一的参保人员信息系统,重点关注建档立卡贫困户的医疗费用保障问题,保险公司需做好经办管理服务。”北京工商大学保险研究中心副秘书长宋占军表示。

据了解,一些地方在制定大病保险政策时,将起付线定得很低,封顶线却定得很高。统计显示,605个大病保险项目中近一半没有封顶线,即没有最高保额。显然,大病保险设计必须与人民群众对健康医疗的需求、与经济社会发展水平和基本医保基金的水平相适应,不设封顶线的做法不符合保险经营规律,更会妨碍大病保险的可持续发展。

大病保险的目标是实现“保本微利”。据了解,当前一些参与大病保险的商业保险机构往往很难盈利,也有部分保险公司出现亏损。

“大病保险本身具有准公共产品的性质,决定了它必须要坚持收支平衡、保本微利的原则,而不能按照纯粹的商业保险业务来经营管理,商业保险公司不能从中获取高额利润。”黄洪表示,目前大部分商业保险承办的大病保险项目基本实现了收支平衡、保本微利的目标。

他认为,少部分保险公司存在微亏的原因主要是对大病保险经营的规律、经营特点还缺乏经验、数据和人才积累,加之统筹层级过低,分散风险的能力过弱。“要看到,大病保险是个新生事物,相关管理制度、监管制度都在磨合中,保险机构暂时的微亏是正常现象,不必过度担心。”黄洪指出。

4、大病医保怎么办

【对策】保监会日前发布了有关大病保险的五项制度,包括招投标管理、服务规范、财务核算、风险调节、市场退出等方面,大病保险进一步朝着常态化、规范化、制度化的方向运行。

“当前的大病例保险还是要回归到‘保大病’的定位上来。”黄洪建议,国家层面可以制定大病保险的病种目录,在此基础上,各省(区、市)可以在这个目录的范围之内增加或者减少,确保真正患大病的参保人能够得到有效的治疗。

加强对医疗行为的管控力度成为大病保险健康发展的关键。黄洪提出,针对一些不合理的医疗费用、过度医疗、过度检查等问题,要加快通过信息化手段实现保险公司信息系统与政府基本医保信息系统、医院信息系统的对接,改革支付方式,提升保险公司通过定价控制不规范医疗和过度就医等行为的能力。

“大病保险的发展应该坚持地市统筹为基础,原则上不能搞县级统筹,逐步支持各省市实行全省统筹,进而过渡到全国统筹。”黄洪指出,未来将积极推动和协调各地提升大病保险的统筹层级,增强大病保险分散风险的能力,同时也有利于保险公司分摊经营成本。

大病保险是一项涉及十多亿人切身利益的大事,政策性非常强,敏感度非常高。“保监会对大病保险制定了最为严格的监管制度,从源头上把控承办公司质量,对违法违规行为保持高压态势,切实有效地保障参保人的合法利益。”黄洪表示,“要进一步完善优化大病保险政策方案,进一步整合行业数据,加强精算定价管理;强化保险机构经营管理,引导保险机构理性参与大病保险经营。”

“对于大病保险还不能保障的部分,鼓励个人购买商业保险,政府给予税收优惠政策,进一步提高保障水平,从而建立一个基本医保、城乡居民大病保险和商业健康保险的衔接机制。”保监会人身保险监管部主任袁序成表示,今后大病保险覆盖人群会进一步扩大,保障水平也会逐步提高。

对此,宋占军建议,应参考交强险信息披露制度,明确保险公司大病保险信息披露的基本框架和第三方审计等要求。

专家们指出,大病保险作为一项新的制度,市场对其经营规律的认识还处在初级阶段。尤其我国地域辽阔,经济发展极不平衡,许多探索都要通过循序渐进总结经验来逐步完善,逐步实现全国统筹的目标。

(本报记者 温源)

上一版

上一版

缩小

缩小 全文复制

全文复制