在今年两会的记者会上,国务院总理李克强明确表示,对影子银行等金融风险正加强监管,已排出时间表,推进监管措施;前不久,银监会发布《商业银行保理业务管理暂行办法》,被视为中央收紧影子银行系统的又一举措……影子银行正受到越来越多的关注和重视。不少人认为,中国的影子银行是把双刃剑,既能帮助金融系统更高效运行,又因积累系统性风险,加剧了金融体系的脆弱性。影子银行是什么?它会带来哪些风险?又该如何管控?

1、何谓影子银行

影子银行系统的概念最早在2007年由美国太平洋投资管理公司执行董事麦卡利首次提出并被广泛使用,也被称为平行银行系统,包括投资银行、对冲基金、货币市场基金、债券保险公司、结构性投资工具(SIV)等非银行金融机构。这些机构通常从事放款,也接受抵押,是通过杠杆操作持有大量证券、债券和复杂金融工具的金融机构。

在我国,影子银行的概念此前一直存在争议。除地下钱庄、小额贷款公司、私募投资等非银行金融贷款业务,理财产品等也一度被认为是影子银行的业务范畴。

2013年4月,银监会发布《中国银行业监督管理委员会2012年报》,首次明确影子银行的业务范围——“从实践看,我国绝大部分信用中介机构都已纳入监管体系,并受到严格监管,银监会所监管的六类非银行金融机构及其业务、商业银行理财等表外业务不属于影子银行。”

去年年底发布的《国务院办公厅关于加强影子银行监管有关问题的通知》,将影子银行体系分为三部分:一是不持有金融牌照、完全无监管的信用中介机构,包括新型网络金融公司、第三方理财机构等。二是不持有金融牌照、存在监管不足的信用中介机构,包括融资性担保公司、小额贷款公司等。三是机构持有金融牌照、但存在监管不足或规避监管的业务,包括货币市场基金、资产证券化、部分理财业务等。

“形象地讲,国外的影子银行是商业银行主体外的机构和业务,是自然而然的‘影子’;我国将这个概念定义为游离在银行监管系统之外、可能引发系统性风险和监管套利等问题的信用中介体机构和业务,即不知底细的‘黑影’。”南开大学金融发展研究院副院长田利辉接受记者采访时表示,“影子”天生没有罪恶,所谓“黑影”也只是信息不够充分而已。

为什么会产生影子银行?田利辉表示,中国的影子银行是金融市场化的必然结果,其规模大的原因是我国金融定价体系扭曲,存贷款利差长期过大。

2、影子银行的风险有多大

在中小企业的生产经营过程中,民间借贷为实体经济的快速发展提供了支持。在一定程度上,影子银行是我国金融体系的有益补充。但是,影子银行的风险也不容忽视。民间借贷利率高于银行一直不是什么秘密,影子银行存在的风险又该怎么看待呢?

乐观者认为,中国影子银行的存在,是对目前国有银行垄断局面的有益补充;但悲观者则认为,中国影子银行的风险非常高,未来三至五年内,可能会对银行业的财务稳健性产生重大负面影响。

“影子银行不是妖怪猛兽,它绕开一些对金融机构的过度监管,为中小企业从某种程度上解决融资问题。”上海交通大学中国金融研究院副院长严弘认为,影子银行的产生源于现有金融体系的不完善,对于人们对影子银行可能对整个实体经济乃至整个金融体系造成影响的担忧,他坦言不需过度担心。

田利辉表示,中国的影子银行,推动了利率市场化的进程,有助于提高我国商业银行的竞争力。其贡献在于提供竞争,并以市场方式调节资金配置,是市场经济应该允许的参与者。其风险在于在监管不作为的背景下,有人会非法集资然后亡命天涯,一些投资者可能会倾家荡产。

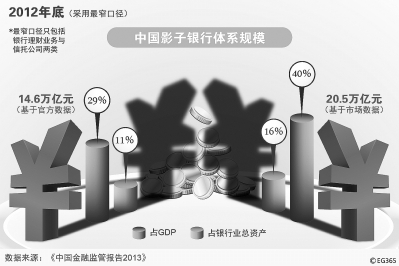

中国工商银行行长易会满认为,影子银行是传统银行体制的有益补充,中国影子银行规模约20万亿元左右,约占GDP的30%,资产量相对较小,大部分有实体经济支撑。与发达国家相比,主要是信用类产品,比较简单,且大部分处于监管之内。

但是,此前中国社会科学院发布的《中国金融监管报告2013》却把影子银行问题列为我国金融监管改革面临的首要问题。报告认为,由于影子银行与传统银行业的紧密关系,这种风险可能威胁到中国的金融稳定。另外,影子银行规模的扩大很可能导致一系列问题,如信贷规模过度扩张、信贷监管政策失效、影响传统货币政策的有效性及导致系统性风险的产生等。

银监会副主席王兆星表示,影子银行是正规金融体系的重要补充,但其快速发展,也带来了风险的积累,一旦失控可能形成系统性风险,甚至威胁整个银行体系及整个金融体系的安全。影子银行对金融安全的潜在和现实威胁是长期的,对金融监管的挑战也是长期的。

3、用监管看清影子银行

影子银行由于在运行过程中缺乏透明性,使其积累了很多潜在风险,引发不少人的担忧和对风险管控的呼吁。严弘坦言,人们对影子银行的担心正是因为看不清它的模样,“受的监管比较少,同时对投资者权益的保护也比较匮乏”。

严弘认为,要真正治理和监督好影子银行,需要对整个金融体系进行比较彻底的梳理和改革;让“银行做银行应该做的事”,比如加快利率市场化的步伐、加快发展资本市场,为投资者提供更多的金融工具和投资工具,而不是一味提供理财产品。

在田利辉看来,影子银行的风险需要监管机构加强信息收集,进行事前监管,事后合理应对。

专家表示,影子银行毕竟是金融创新,在风险可控的前提下,要鼓励其发展。要加强监管,提高信息透明度,卖方应将产品风险告知投资者,并加强对消费者的金融教育。对影子银行产品,提供运作规范,引导其有序发展。

面对日益壮大的影子银行,有关方面的监管也一直在跟进。银监会去年3月下发《关于规范商业银行理财业务投资运作有关问题的通知》,对银行资金直接或间接投资于“非标准化债权资产”进行全面规范,要求银行实现每个理财产品与所投资资产一一对应,停止资产池运作模式,标志着监管层对影子银行的全面监管。今年1月,银监会召开2014年监管工作会议,特别提出要对理财业务、信托业务、小贷公司和融资性担保公司四种业务的风险进行防范,其监管精神和《国务院办公厅关于加强影子银行监管有关问题的通知》暗合,意味着中国式影子银行被勒上“缰绳”……

银监会主席尚福林表示,尽管影子银行存在一些问题,但风险基本可控。监管上,将严格监管理财产品设计、销售和资金投向,同时防止影子银行风险波及银行体系。(本报记者 陈 晨)

专家观点

中央财经大学中国银行业研究中心主任郭田勇:对影子银行的各类产品要进行细分,区别管理,发挥其积极作用,消除风险。要允许更多民间资本进入金融业,丰富企业的融资渠道。

中国社科院金融研究所银行研究室主任曾刚:对于影子银行,不能简单以强化监管或取缔了事,应以监管体系自身的优化为前提,逐步取消一些不符合市场竞争与发展要求的管制措施,逐步提高宏观调控政策的透明度。

央行调查统计司司长盛松成:对影子银行最需要的是监测、分析,判断有没有风险。要积极引导影子银行向好的方向发展,监控有关风险,更好地服务实体经济发展。

中国社科院国际金融研究室副主任张明:对中国影子银行发展所形成的风险宜疏不宜堵,目前中国影子银行资金主要投向房地产、基础设施以及中小企业融资,如果对影子银行管控过于严苛,可能会影响这些领域的融资行为。(陈晨整理)

上一版

上一版

缩小

缩小 全文复制

全文复制