140美元、150美元、160美元!短短一个月内,进口铁矿石每吨现货价格完成了“三级跳”。3月30日,联合金属网的数据显示,最具风向标意义的印度粉矿(品位在63.5%)成为“疯狂的石头”,以160美元/吨的价格创了新高。

近期激烈博弈中的铁矿石谈判无疑是价格飞涨的主推手。反过来,高昂的现货矿又成为矿商们“狮子大张口”的砝码。随着4月1日铁矿石价格谈判日期大限的到来,市场传言日韩钢厂已初步接受了巴西淡水河谷公司所要求的涨幅90%,并将实行季度定价,铁矿石涨价成为社会焦点。

铁矿石谈判唇枪舌剑

按照传统的铁矿石长协定价机制,从4月1日开始,长协矿应执行新的年度合同价格。但今年铁矿石谈判迟迟不见分晓,铁矿石谈判为何如此艰难?

“铁矿石是钢铁生产的主要原料,关系到中国钢铁行业的稳定和国民经济全局。”工信部原材料司巡视员贾银松在接受记者采访时说,国外矿石生产商提出的大幅涨价要求,给今年的铁矿石谈判带来了极大困难。

此外,目前国外矿商提出的“改变长协定价机制,建立现货指数或现货销售铁矿石”要求,遭到了许多国家的反对。中国主张维护铁矿石长期协议的价格形成机制,希望矿山的供应方和各国钢铁企业能共同维护长期协议的机制,避免铁矿石价格出现大幅波动。

铁矿石生产商欲提价80%-90%的打算也遭到了欧洲钢铁企业的强烈反对。欧洲钢铁工业联盟3月31日表示,已向欧盟委员会举报国际铁矿石定价中存在的垄断嫌疑,国外矿商在国际铁矿石大幅涨价、铁矿石定价模式以及对单个钢企施压的背后存在不法勾结行为,违反了欧盟反垄断规定。

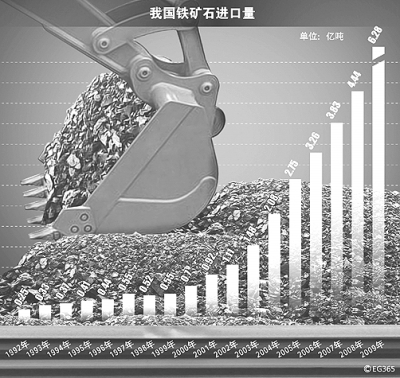

根据中国海关总署公布的数据显示,去年我国进口铁矿石约6.3亿吨,折算全年进口铁矿石平均价格为79.8美元/吨。而目前铁矿石现货报价疯涨至160美元/吨,约为去年平均水平的两倍,我国的铁矿石成本也很可能就此上升一倍,达到1000亿美元以上。

“铁矿石价格暴涨将会损害欧洲经济脆弱的复苏势头。”欧洲钢铁工业联盟负责人戈登·莫法特说,铁矿石是欧盟最重要产业链的基础,如果铁矿石价格大幅提升,那么受冲击的不仅仅是钢铁工业,下游的制造业和建筑业也会受到牵连,并最终渗透到汽车、家电等各种日常商品的价格中,牵涉到数百万人就业,因此铁矿石年度谈判事关全球经济。

长协定价机制遭遇严重挑战

长协定价,顾名思义是长期协议价格,是为了保证上下游共同的利益而形成的价格,它能规避短期市场炒作带来的波动,避免大起大落,对矿商和钢厂都有好处。

商务部新闻发言人姚坚表示,中国是钢铁制成品重要产地,中国钢企是全球铁矿石的最大消费国,根据国际惯例,重要消费方在定价机制中应发挥重要作用,但是,中国的利益在铁矿石谈判中并未有所体现。

贾银松说:“铁矿石—钢铁产业链的特点就是专用性、关联性和稳定性。使用铁矿石现货价格存在三个风险,即企业经营风险、产业风险和信用风险。双方应该本着互利共赢的原则促进产业的发展,把当前利益和长远利益结合起来发展。”

2009年国际金融危机期间,出现了长协矿高于现货的价格倒挂,中国作为铁矿石的主要采购方,信守约定,保证了矿商利益,维护了市场稳定。

矿山与钢厂本处于同一产业链的上下游,是一种唇齿相依关系。如果国外矿商不顾钢企的生存状况,将市场风险全部转移,并榨干下游用户的利润,最终受损的还是矿商本身。

中国钢铁面临行业亏损

“铁矿石大幅提价将使中国钢铁面临行业亏损。”贾银松说,受国际金融危机影响,2009年国际钢材需求严重萎缩,钢铁企业自2008年10月至2009年4月出现行业亏损,5月份起经营效益才开始好转。

统计显示,占全国总产量80%的71家重点大中型钢铁企业去年钢产量增长10%左右,利润却同比下降31.43%,平均销售利润率只有2.46%。相反,矿业巨头必和必拓公司去年下半年就实现净利润61亿美元,同比增长134.4%。

近年中国钢企利润率逐年下降,2007年这71家钢企平均销售利润率为7.5%,2008年为5%,2009年则降到2.46%,远低于全国工业5.47%的平均销售利润率。有钢厂老总戏称,投资炼钢已处在微利和亏损之间,还不如存银行的利息高。

除了面临原材料暴涨压力,我国钢铁还存在产能总量过剩的问题。对此,贾银松表示,加快转变发展方式,加快钢铁行业结构调整,已经迫在眉睫。今年我国将严格控制钢铁产量,近期不再审核任何新建、扩建产能的钢铁项目。今明两年,还将加大淘汰落后力度,将淘汰落后炼铁能力约1亿吨。

上一版

上一版

缩小

缩小 全文复制

全文复制 上一篇

上一篇