核心提示

■ 中概股海外上市后市值遭低估

■ 国内市场已具备强大融资能力

■ “双创”进一步利好国内市场

奇虎360、陌陌日前宣布收到私有化邀约。数据显示,今年在美上市的中国概念股收到的私有化邀约金额达到230亿美元,超过此前12年任何一年的全年总额,仅本季度就有20家中概股启动私有化进程。中概股私有化大幕的拉开,意味着他们将瞄准国内A股着陆。中概股究竟为何要密集回归?其回乡之路会遭遇坎坷还是一路坦途?而回来后又能否书写辉煌?

1.中概股私有化大幕开启

6月17日,奇虎360宣布,其董事会收到创始人周鸿祎的一份不具约束力的提议信,宣布将与中信证券、Golden Brick Capital、华兴资本、红杉资本等联合收购其所有流通在外的股份,报价每股ADS(美国存托股)77美元,该价格相对于前一交易日收盘价有16.6%的溢价。此举相当于360将退市私有化。截至6月17日美股开盘前,360股价上涨约12%,总市值超85亿美元。

此前的6月10日,易居中国、人人网、世纪互联等多家中概股公司相继宣布收到私有化要约。6月12日,博纳影业宣布私有化。实际上,今年以来中概股的回乡潮早已涌动,中国手游、淘米、久邦数码、学大教育、世纪佳缘等中概股都相继收到大股东的私有化要约。

所谓“私有化”,是上市公司在资本市场中一类特殊的并购操作;与其他并购操作的最大区别,就是它的目标是令被收购上市公司除牌,由公众公司变为私人公司。通俗来说,就是控股股东把小股东手里的股份全部买回来,扩大已有份额,最终使这家公司退市。

中概股启动私有化后的落脚点无疑指向了国内的A股。是什么吸引他们走上了回家的路?

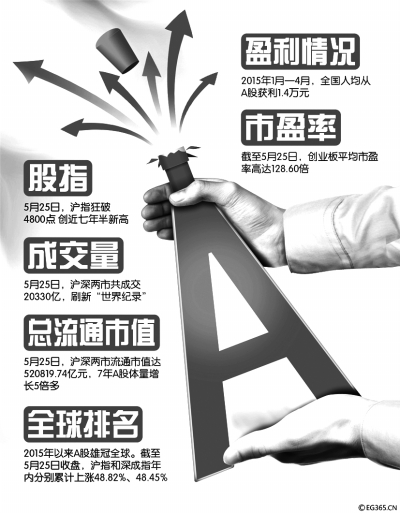

“过去由于国内发行制度、核准制度对企业在盈利条件和管理架构上的部分限制,使得一些企业尤其是互联网企业在国内达不到上市要求,只能转而到国外上市。但一方面,不少中概股自海外上市后就经常遭遇市值低估、融资受阻、做空危机等困境,这使得境外上市的中资企业日子过得并不潇洒。另一方面,近几个月国内资本市场的火爆以及政策对‘双创’的支持给了中概股回家的信心。” 中国政法大学资本研究中心主任刘纪鹏对记者表示。

暴风科技作为曾经的中概股,回归A股后上演连拉几十个涨停的神话,成为中概股回归的动力所在。日前,国务院发布推动“双创”的若干措施,指出要积极研究尚未盈利的互联网和高新技术企业到创业板发行上市制度,推动在上海证券交易所建立战略新兴产业板,加快推进全国中小企业股份转让系统向创业板转板试点。面对这种召唤,海外的中概股不免跃跃欲试,纷纷响应号召。

显然,随着国内资本市场的不断完善,募集资金的渠道也越来越健全,那些原本业务在国内、当年因“不合规”而走出去的企业到了回家的时候了。

2.外与内的差异如何形成

博纳影业与华谊兄弟分别在美国和中国上市,至今两者在票房收入上也不相上下,然而企业估值却相距甚远,博纳目前市值不到7.8亿美元,而华谊则将近600亿元人民币。同样表现的还有优酷和乐视网,两者也是先后在境外和国内上市,上市时优酷在视频领域占有较多优势,而今两者的股市表现却大相径庭,乐视市值高达上千亿元人民币,优酷仅为47亿美元。

目前国内创业板给予互联网企业的估值,远远高于在美股上市的中概股互联网企业。

“随着市场化改革的推进,国内资本市场具备了强大的融资能力和品牌优势,同样类型、体量的企业,在境内外上市,国内资本市场显示出对上市企业更强大的作用力,资本的杠杆效应、品牌效应得到更为充分的发挥。”普林资本基金经理黄弛表示,随着未来股票发行注册制的推出,对企业的盈利要求将会淡化,使更多原本不具备在国内上市资格的中概股有了回归的可能。

博纳影业总裁于冬曾表示,私有化是为了回国上市,最慢不会超过3年,希望公司的市值能参照国内上市的光线传媒。周鸿祎在内部邮件中表示,启动360私有化战略计划,是考虑当前全球及中国资本市场环境后做出的主动战略选择。360目前80亿美元的市值,并未充分体现360的公司价值。相信私有化是实现360公司价值最大化的必然选择。

中金公司将奇虎360各项业务按照A股类似上市公司的估值水平进行估值后认为,如果360回归A股上市,其市值将高达3800亿人民币(约合613亿美元),相比于目前市值扩大近七倍。

为何境内外有如此差异?黄弛分析,受个别境外上市企业暴露的财务不合规事件的影响,美国看待本土上市的中资企业普遍持“有色眼镜”,主要是对其财务状况不相信、不认可,导致境外上市的中资企业普遍估值较低,融资较难。而且一般来说,只有在本土上市的本土企业才会出现股价溢价情况,而在海外大都会出现不同程度的折价,这也是国际资本市场上的普遍规律。

“较低的上市成本、较高的市盈率有助于吸引境外互联网上市企业回归A股。”北京大学研究生院副院长姜国华指出。

3.承担退与进的代价

必须看到,境外上市企业退市的成本是很高的。一般的上市公司都有30%-40%的公众股。按照美国的法律,私有化必须要以现金回购股票,这就意味着20亿元市值的公司,至少要有6亿元至8亿元的现金,再加上支付股民的溢价以及一些中介费用,基本上一个20亿元市值的公司,其私有化成本要达到10亿元现金成本。

不管是从境外退出去还是在国内重新上市,对这些企业来说都不可能一蹴而就。

据了解,有的海外上市企业当初上市时融资了1亿多美元,而今私有化的成本竟然要高到3亿多美元。不过黄弛也表示,目前国内很多机构都看准了境内外企业间巨大估值差异所蕴含的商机,都愿意积极参与到中概股尤其是一些优质互联网企业的回归进程上,因此应对巨大的退市成本将“不差钱”。

中国人民大学财政金融学院副院长赵锡军认为,美国金融体系较成熟,并不禁止私有化,中概股私有化过程主要风险还是集中在财务成本的增加,在知晓回购消息以后,股东可能会抬高股价。此外如果回购过程中存在法律纠纷,可能影响正常的上市程序。

在黄弛看来,退出后的再上市之路将相对顺畅,这主要是由于目前国内的资本市场已经形成了多层次的融资体系,资金的良好流动性也形成了较好的分配机制。虽然按照现有要求,一些互联网企业的盈利指标还达不到标准,登陆不了主板,但也可以先在新三板上市。他判断,未来新三板将有众多优质的互联网企业进入。

能否上演暴涨神话?“资本市场从来不缺神话,但不是每一个公司都能复制,回归A股后很多企业就是估值回归,但也不排除一些优质的互联网公司受到投资者追捧出现较高溢价的可能。”黄弛建议,中概股私有化进程节奏要加快,越早登陆A股稀缺性越强,估值也会相对较高。

也有业内人士分析,很多回归的中概股含金量并不高,其回归A股只是为了高估值下的眼前利益;殊不知这样的企业就算短期内受到追捧,如果长期业绩不佳最终也会被市场抛弃,不论是国内还是国外市场。因此,回家后也不意味着就一路坦途了,业绩才是投资者做出选择的最终依据。

(本报记者 温源 本报通讯员 胡佳楠)

上一版

上一版

缩小

缩小 全文复制

全文复制