我国地方政府债务近年增长迅猛,风险不容忽视。目前,地方政府债券自发自还试点工作已经启动,深化财税体制改革也提出要“规范地方政府债务管理”。未来,要规范地方政府融资行为,有效防范和化解债务风险,尤需一场深刻的制度变革。

1、地方债从何而来?规模有多少?

5月21日,财政部印发了《2014年地方政府债券自发自还试点办法》,上海、北京、浙江、广东等十省市2014年将试点地方政府债券自发自还。从此前的“代发代还”到如今的“自发自还”,这一跨越释放出的信号强化了市场对于化解地方政府债务风险的信心。

在我国,地方债有着一番自己的发展历程。

1995年颁布的《预算法》明确规定,除法律和国务院另有规定外,地方政府不得发行地方政府债券。然而,地方政府在城市建设和经济发展中又的确存在着明显的举债需求。

2009年,为应对国际金融危机,扩大政府投资能力,国务院允许地方政府发行债券,由中央代理发行,财政部代为办理偿还手续,列入省级预算管理。至此终于拉开了地方举债的序幕。

“2013年上半年,地方政府和银行业都出现了资金流动量紧张的问题。”国家发改委国土开发与地区经济研究所区域发展研究室副主任贾若祥表示,经济下行压力,使地方政府催生了普遍的举债需求。到今年,在“地方自行发债试点”步入第四个年头之际,“自发自还”模式终于破冰。

“当前,我国正处于城镇化加快和基础设施建设的高峰期,资金需求很大。在确保风险可控的情况下,地方政府适当举债筹措资金是合理的。”中央财经大学财经研究院院长王雍君表示,基础设施建设投入大,但公众的受益期也很长。政府通过适当举债来建设,前面的纳税人出了钱,后面的纳税人还了债,大家共同受益、共同分担,更有利于资金有效利用和生活水平的改善。

在贾若祥看来,全国东、中、西及东北四大区域板块各自承担着转型升级、协调发展的发展压力,且普遍有着较大的举债压力,由此衍生出部分地区和行业的债务负担过重等问题。

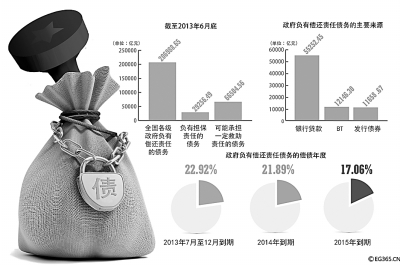

审计署去年底发布的《全国政府性债务审计结果》公告显示,截至2013年6月底,全国各级政府负有偿还责任的债务206988.65亿元,负有担保责任的债务29256.49亿元,可能承担一定救助责任的债务66504.56亿元。

“目前我国政府性债务风险总体可控,但有的地方也存在一定风险隐患,全面规范地方政府债务管理是当前一项重要任务。”财政部部长楼继伟表示,地方政府债券自发自还试点还将继续扩大。“改革总的要求是,疏堵结合,开明渠、堵暗道,加快建立规范合理的地方政府债务管理及风险预警机制。”

2、为何会有“暗道”?风险到底多大?

据审计署“36个地方政府本级政府性债务审计结果”显示:部分地区债务规模增长较快,一些省会城市本级债务风险凸显;部分地方以土地出让收入为偿债来源的债务余额增长,但土地出让收入增幅下降,偿债压力加大;部分地区高速公路债务规模增长较快,偿债压力较大;部分取消收费地区的政府还贷二级公路债务偿还面临较大压力。

财政部财政科学研究所副所长刘尚希表示,目前中国政府性债务中最主要的风险,在于地方隐性负债。隐性负债的成因主要有四点:一是省以下分税制不到位,地方税体系迟迟未成型,地方收入紧张;二是转轨与发展进程不断强化地方有偿筹资和政策融资的现实需要,但制度建设在混沌状态中未得到规范推进;三是GDP考核压力生发地方短期行为动因;四是中央部门、地方高端自上而下的“达标”要求形成的压力。

“目前,一些区域和项目存在风险。审计结果显示,截至2012年底,有3个省级、99个市级、195个县级、3465个乡镇政府负有偿还责任的债务的债务率高于100%,主要集中于基层政府。在中央、省、市、县、乡镇五级政府中,在事权不减的情况下,层级越低的地方政府财政分成越低(即预算内收入越少),举债冲动越大,隐性债务风险也越大。”刘尚希指出,地方债之所以成为焦点,主要是多年来地方债务游离于预算之外,不受约束地野蛮式生长,带来了巨大的金融风险。

地方政府出于政绩的冲动,盲目大肆举债,并且“管借不管还”的现象,在局部区域大量存在。“地方债恣意生长的膨胀趋势令人担忧。今年,约有2.4万亿元地方债到期。随着还债期限的逼近,目前无论哪一级地方政府,集中还款风险都是一触即发。”国家信息中心经济预测部主任祝宝良表示。

日前,清华大学公共经济、金融与治理研究中心发布的《2014年中国市级政府财政透明度研究报告》显示,地方政府性债务信息仍是财政信息公开的薄弱环节,调查的289个城市中仅14个公开了债务数据。

贾若祥认为,适度发行地方债务对促进地方经济发展显然是有益的,但必须以对地方政府偿债能力的严格评估为基础。贾若祥强调,无论是中央政府还是地方政府举债,相关政策制定都必须以此为前提。

3、评级如何独立?“自发”怎么落地?

《2014年地方政府债券自发自还试点办法》日前公布。办法规定,试点地区按照有关规定开展债券信用评级,并将地方债信用评级的等级划分为三等九级,符号表示为:AAA、AA、A、BBB、BB、B、CCC、CC、C。其中,AAA级表示偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低,以此类推。

业内人士分析称,本次地方债“自发自还”引入第三方机构的信用评级是一个重大突破。作为首单进行信用评级的地方债,广东省政府债券已获得AAA的评级。交通银行首席经济学家连平称:“地方政府的信用,将决定其发行债券利率的高低。”

“对地方政府进行信用评级的关键掣肘在于财政信息的透明度。”业内人士表示,评级机构作为一个市场机构很难获取全面的政府信息,而且地方政府也可能不愿意提供真实数据。

“评级机构一直是债券市场中的弱势一方,在对地方融资平台的评级中存在严重的评级虚高。”东方证券首席经济学家邵宇表示,地方政府自身作为发债主体,如何实现公正评级仍有待观望。

“自发自还意味着地方财政与中央财政进行了切割。此前无论是地方平台模式,还是中央代发地方债,地方政府债务都隐含了中央信用。”财政部财科所副所长白景明认为,“最后兜底人”的消失,会迫使地方政府进行审慎的债务扩张,防止债务失控。

“中央也想借助本次试点扩容探索地方政府发债的新模式。”贾若祥建议,应该以新一届政府提出的“把政府托管内容下放,更好地发挥市场力量”为契机,促使地方政府举债实现发行和偿债责任的对等,促使地方政府在举债过程中承担更多责任。

财政部财科所所长贾康指出,要在坚持分税制改革的成果基础上更进一步,适应市场经济客观要求,按照“一级政权、一级事权、一级财权、一级税基、一级预算、一级举债权、一级产权”这样一个逻辑连接,在扁平化的中央、省、市县3级框架里,实质性地深化财税体制配套改革,改进完善转移支付制度,从而一并解决地方债风险防范问题。

针对下一步地方债规范管理的方向,楼继伟表示,一是推行权责发生制的政府综合财务报告制度,即政府的“资产负债表”;二是建立健全考核问责机制,探索建立地方政府信用评级制度,倒逼政府珍惜自己的信誉,自觉规范举债行为。(本报记者 杨 亮)

链 接

防控地方政府债务融资风险的国际经验

英国:规定全国政府债务余额应低于GDP的40%,地方政府债务余额应控制在GDP的4%以内。

日本:地方政府能以税收收入作为其发行债券的担保,地方政府每年须按照债务余额的1/3提取偿债准备金。规定地方政府债务三年平均还本付息额不得高于年度财政收入的20%。

美国:建立风险评估和预警制度,比较典型的风险评估预警制有俄亥俄州模式。此外,各州的宪法或法令都要求实施平衡预算规则,其中35个州的平衡预算法令要求预算执行中出现的赤字必须在财政年度末期予以消化,禁止结转到下一年度;还有10个州虽允许政府年末有赤字,但必须反映在下一财政年度的预算中,并确保能够偿还。

南非:地方政府的主体为市级政府,市级政府财政和债务管理的主要法律依据为2003年通过的《市级财政管理法案》,该法案对市级政府举债的条件、内容、程序、信息披露、风险防范、违规举债的惩罚措施进行了详细规定。(杨亮整理)

上一版

上一版

缩小

缩小 全文复制

全文复制